Дайджест Telegram: взгляд на рынок. 05.05.2020

ФИНАСКОП

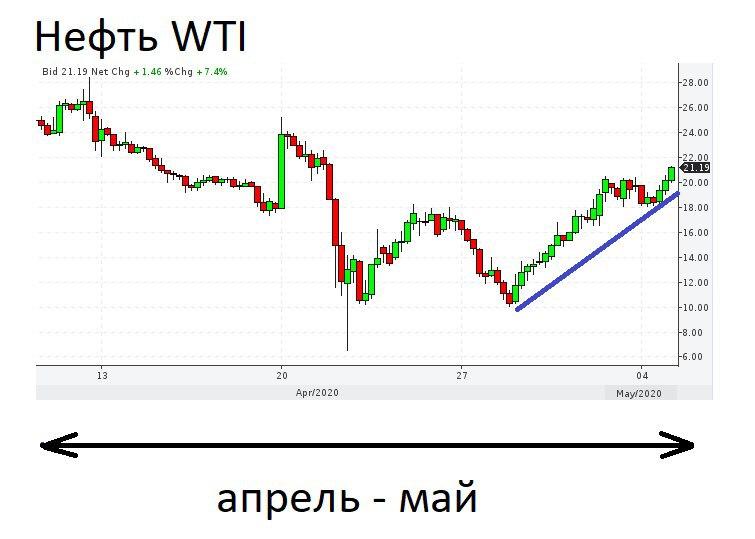

Куда не плюнь, везде пишут и говорят про возможный обвал нефти, рисуют графики со стрелочками, указывающими в сторону нуля и т.д и т.п. Нефтяной призрак апреля никак не отпускает "специалистов". А тем временем, прославившийся на весь мир - нефтяной контракт CL растет и достигает $21.2, что соответствует max за 2 недели.

Пять причин почему нефть не упадет:

1) Пропал эффект неожиданности. Когда все ждут одного и того же это не случается - закон рынка и природы.

2) Заработало соглашение "ОПЕК+" и более того произошло естественное сокращение предложения нефти из-за выпадающего спроса.

3) Происходит очень плавное восстановление спроса на нефть, связанное с процессом ослабления карантина во многих странах.

4) Меняются в положительную сторону ожидания рынка относительно восстановления мировой экономики, а соответственно спроса на нефть.

5) Когда последний бык становится медведем, рынок разворачивается (старая биржевая поговорка).

В нашем же случаи бык стал не просто медведем, а СУПЕРмедведем, ведь доплата в $37.5 за один добытый баррель - это исторический рекорд/явление. С этой точки зрения, с вероятностью 99.9999% дно нефтяного рынка установлено на годы вперед.

ИНВЕСТ НАВИГАТОР

Главные итоги заседания ФРС:

- любая из 9 программ по выкупу активов с рынка может быть увеличена в объёме при необходимости. Это безлимитное QE.

- ФРС до сих пор НЕ покупала ни муниципальные, ни корпоративные облигации, ни ETF. Между тем, рынок таких облигаций и уже вырос сильно. ФРС будет покупать их в будущем.

- ФРС не рассматривает возможность использования отрицательных процентных ставок. Это не значит, что их не будет: ФРС контролирует пока лишь короткий конец кривой доходностей. Если на рынке будет сильный спрос на длинные облигации - их цены вырастут настолько, что доходность к погашению станет отрицательной.

- не прозвучало ни одного оптимистичного комментария: ФРС не празднует победу в связи со стабилизацией рынков. Наоборот, между строк читается намерение бороться с последствиями кризиса минимум два года.

Мы думаем, ФРС может в будущем пойти по пути Банка Японии и «запереть» доходности по всей длине кривой, начиная от 0,25% на среднем участке до, например, 0,75% по 30-летней трежери.

OptionsWorld

Факторы, которые поддерживают и продолжат поддерживать рубль в будущем:

- продажи валюты ЦБ РФ в рамках бюджетного правила + от продажи Сбербанка (сейчас это более чем на 20 млрд. руб. в день).

- общий долг РФ (корпоративный + государственный) крайне низок (450 млрд $ на 1 апреля) и может быть полностью покрыт международными резервами (551,2 млрд $ на 20 марта). Это привлекает нерезидентов в облигации страны, а соответственно за счет притока капитала оказывает поддержку и рублю.

- огромные вливания денежных средств со стороны других мировых ЦБ (в частности ФРС) при отсутствии столь же агрессивных мер у Банка России при прочих равных делают рубль более привлекательным

- и отдельно отмечу нефть, которая пока оказывает давление, но вполне может скорректировать вверх в ближайшем будущем на фоне роста спроса после выхода из карантина и естественного снижения предложения.

К июню, впрочем, расклад вполне может измениться. Возвращение к сценарию роста доллара планирую в случае уверенного ухода выше 76.5.

Fineconomics

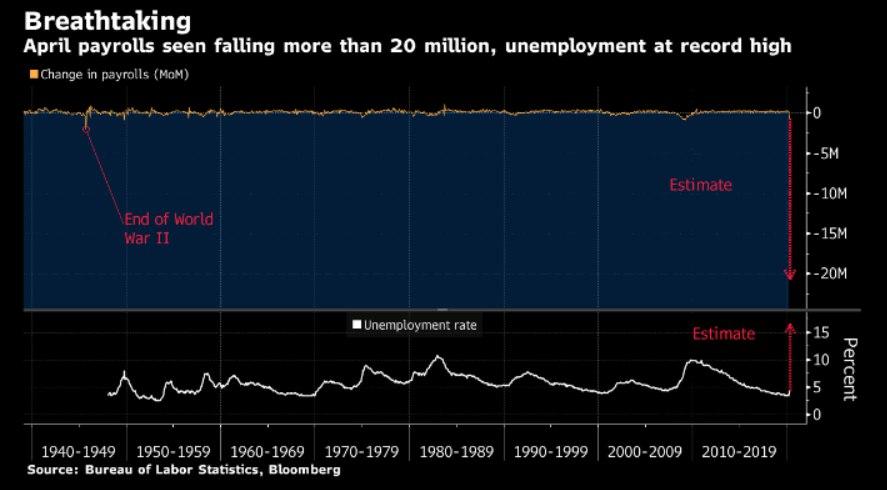

Прогноз изменения числа занятых в США. Согласно прогнозам, количество рабочих мест сократится на 20 млн, что станет максимальным значением за всю историю наблюдений.

EconomicState

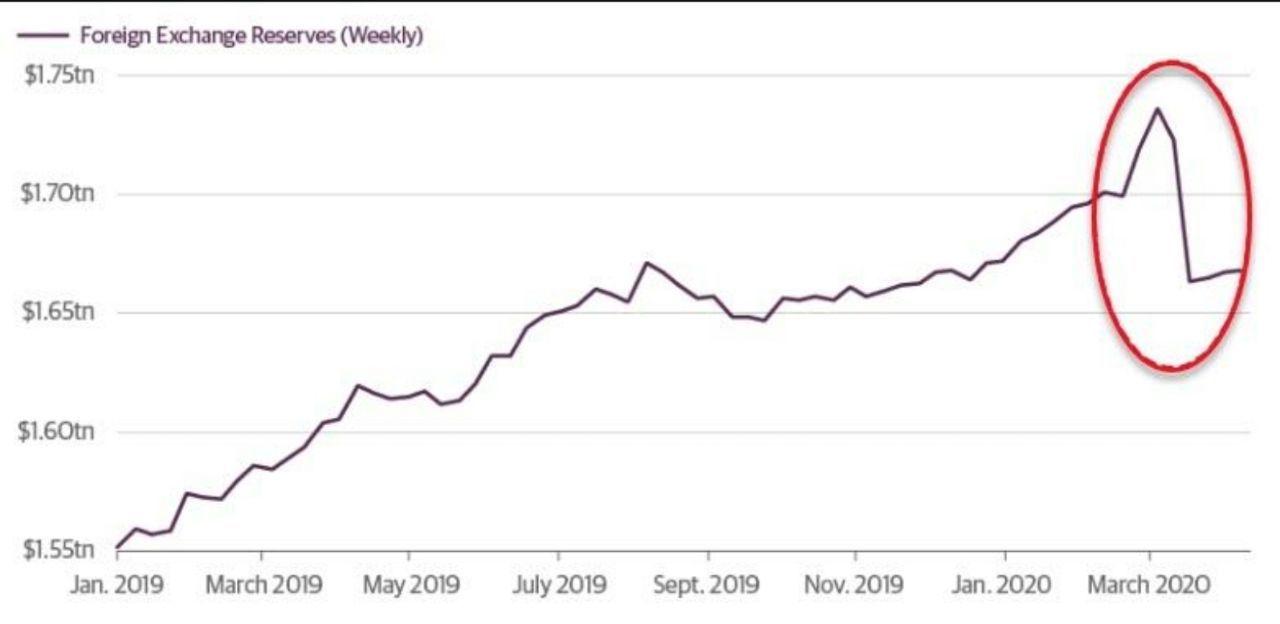

Почему доллар США укрепился при включённом печатном станке?

Темпы, с которыми развивающиеся страны теряют валютные резервы, поражают. По данным Bloomberg, в марте, страны с формирующейся рыночной экономикой теряли около $1.5 млрд валютных резервов в день.

Больше всего пострадали Аргентина, Бразилия, Мексика, Южная Африка и Турция. По данным Goldman Sachs, в марте одна только Саудовская Аравия потеряла резервы в размере $27 млрд, и это одна из стран, обладающих наилучшими возможностями для преодоления нынешнего кризиса.

Китай, который до сих пор хранит валютные резервы в размере $3 трлн, несмотря на кризис, является одной из самых сильных стран по ЗВР. Однако, 60% китайских резервов предназначены для покрытия существующих обязательств.

Индия также является одной из сильных стран. Будучи крупным импортером сырья, нынешний спад активности и более низкие цены на комодитес позволили Индии поддерживать очень высокий уровень резервов.

При таком раскладе, ФРС неизбежно продолжит увеличивать денежную массу.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.

Арман активно торгует на рынке Forex уже 10 лет. Занимается обучением начинающих трейдеров и консультированием в части торговли и построения собственной торговой стратегии и управления рисками. Имеет больше 7 лет опыта работы в различных брокерских компаниях в качестве аналитика и консультанта.